巴菲特应该向我学什么?——你真的没有看错,我不是标题党。

因为巴菲特大名鼎鼎,好像市面上所有的投资者都在问一个问题:我们应该向巴菲特学什么?不光是散户这么问题,连国内的投资大佬也这么问。你去新华书店财经类图书的柜台看一看,好像不说点儿如何学习巴菲特老爷爷的价值投资理论,都不好意思印书骗你的钱。

那么我想问一个最基本的问题:巴菲特的成功表现在什么地方呢?

不少投资者可能一看这问题,觉得傻得都不愿意继续阅读下去了,对他们来讲,巴菲特这样的世界级股神,还有什么好质疑的呢?那么正好,您慢走,我不送。因为一个不会独立思考,不会对表面现象发出疑问的人,不会是一个好的投资者。连这样一个基本问题都不敢问的人,不适合去投资风险性很高的股市。

有人认为:巴菲特的投资收益率很高,要不然怎么会是股神呢?那么我们来看看,巴菲特的投资收益率到底如何?很幸运,他的投资都反应在伯克希尔哈撒韦公司的市值上,因为他这个公司从来不分红,所以,连麻烦的复权工作都不需要,直截了当拿股价就可以说话。

我们要对比的时间段就从2007年12月底以来差不多十年吧。这十年是世界经济陷入困顿的十年,起于美国的次贷危机,演化为世界经济危机,使得欧洲出现债务危机,石油输出国出现经济危机,最惨的比如委内瑞拉,现在政府都在悬崖边单腿独立着呢,搞不好哪天就崩溃了。

在这么糟糕的经济情势下,巴菲特的伯克希尔哈撒韦公司取得了什么样的投资收益呢?不得了!十年大致上涨了1倍,从14万美元一股上涨到大约28万美元一股。在经济危机大背景下取得翻翻的收益,是不是可以为他的世界级股神地位做注脚呢?未必!

因为如果你是一个菜鸟,很不识时务地在2007年美国次贷危机爆发之前买入美国股票,那么……

恭喜你!你做对了!!

美国股市以道琼斯股票指数为例,在过去的这十年里居然上涨了!涨幅还不小:接近70%!年化收益率5.5%!!也就是说,你什么股票好什么股票坏一概不知道,还不识时务地在次贷危机爆发之前这个最糟糕的时间买入,都不会让你倾家荡产。你和世界级股神的距离只有25%,不是每年25%,而是十年相差25%,每年只相差了1.5个百分点!这么说起来,巴菲特到底有什么神奇之处呢?

更加要命的是,如果巴菲特老爷爷想和一个中国菜鸟比一比投资收益率,那么他需要把他的美国资产换算成人民币。而在2007年到现在的十年内,美元相较于人民币的汇率下跌了大约10%。这就意味着:伯克希尔哈撒韦的股价用人民币计算的话,过去十年的涨幅只有80%,年化收益率大约等于6%。

这还算是世界级股神吗?这不正好是过去十年来中国的无风险收益率吗?你什么也不用做,每年买一点儿理财产品(一般来讲差不多是这个年化收益率),刚刚好成为世界级股神。稍稍岔开去一点:现在可以理解中国不少上市公司买银行理财产品的原因了吧?他们可不就是想成为中国巴菲特吗?

所以我才说,这个文章真不是标题党,投资市场成王败寇,巴菲特的的确确应该向我这个中国菜鸟投资人学习:怎么可以这么轻轻松松就把钱赚了呢?套用巴菲特老爷爷自己的一句话:这是因为我生在了一个伟大的国家,又生逢其时,处在了一个伟大的时代,中国高速的经济增长导致了那么高的投资收益率!

或许有美国股民不服气了:为什么不把中国投资者在中国股市上的收益率拿出来和巴菲特对比呢?怎么可以拿银行理财产品收益率和巴菲特的股市投资收益率相比较呢?

首先,这样的对比并无不妥。因为巴菲特也会空仓的,他在美国次贷危机之后能够买买买,就是因为他在次贷危机之前嗅觉灵敏,闻到了危机的味道,保持了很高的现金比例。而他之所以不能全部空仓,实际上是因为次贷危机之后美联储放水,导致其无风险利率走低,接近于零,根本无法保证其投资正收益。如果他面对一个像中国投资者所面对的那么高的无风险收益率,很难相信他不会把钱拿去买理财产品。

其次,如果规定中国投资者不能买理财产品,只能投资于中国股市,那么我们也要来看看中国股市的基准收益率是多少?很不幸,从2007年以来的十年,中国A股市场给投资者的回报居然是负的。我们拿沪深300指数作为参考,如下所示,十年来下跌了30%!年化收益率是-3.5%

所以,如果你是一个中国的A股投资者,你的年化收益率能够跑赢沪深300指数1.5个百分点,也就是每年亏损幅度在2%以内,你就已经达到了巴菲特的水平。你在中国相对于中国股市基准获得的相对收益,和巴菲特在美国相对于美国股市基准获得的相对收益率一样,这个比较还不够公平吗?那么其他的绝对收益率的差别呢?套一句我小时候电影里面的台词:“不是国军不行,是共军太厉害”啊!那是中国股市的错,不是你我无能,对不?

实际上,巴菲特并没有被强制满仓操作。所以,他的伯克希尔哈撒韦股价上涨,反映的是整个公司资产的增值。而对于广大中国小股民来讲,也很少有人把全部的家庭财产都投资在股市上。一般来讲,一个中国菜鸟级别的股民认真低头算算账,就会发现家里的主要资产是房子,尤其是一二线的大城市居民。而股市投资额只占到一般家庭的一二成而已。这意味着,在过去十年,中国居民的资产整体增值幅度,都会远远跑赢巴菲特。因为这十年的房产价值至少增加了三四倍。

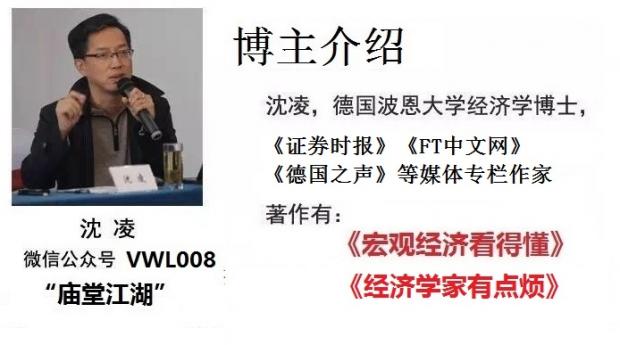

最后回到题目里面的问题:巴菲特应该向我学什么呢?我是2006年德国波恩大学经济学博士毕业,一刻没耽误回了国。他应该向我学习的第一条:十年前就投资中国!如果你也想向我学习,可以加我的公众微信号VWL008,继续讨论巴菲特应该向我学习的其他地方。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号